造车新势力只花一年的时间就获得了传统车企经营了十年甚至数十年的市值。这背后是资本堆砌起来的泡沫,还是对传统汽车行业的颠覆?

继特斯拉之后,蔚来、理想等造车新势力继续上演疯狂“创富神话”。

美东时间11月4日,蔚来股价创出历史新高,市值上攻突破500亿美元大关,截至收盘,市值高达512.7亿美元。

在美团网创始人兼CEO王兴还在感叹“蔚来的市值已经超过宝马了”的后一天,蔚来持续“开挂”,一举超过同为百年车企巨头的通用汽车,并远远抛开福特汽车近200亿美元市值。

而这种戏剧性的变化,不是偶然。在蔚来背后,理想汽车市值已超过菲亚特克莱斯特,并以百亿美元差距在法拉利背后“伺机而动”。而与理想仅相差20亿美元左右的小鹏汽车,与福特汽车的距离也仅落后了百亿美元。

蔚来汽车 图片来源:车企官网

在百年未有之大变局下,面对从诞生就拥有互联网、科技基因加持的新造车企之逆袭,这些从燃油车时代厮杀而出,有着悠久历史、庞大体量的老牌车企,显然百感交集。

在业界看来,新和旧的颠覆,是时代选择的结果。

对于传统车企而言,或许这已是资本给予的最理性的估值。与被资本热炒未来的新势力不同的是,老牌车企被资本市场以当下销量、业绩来衡量。

资本的故事总有讲完的一天,那么,对于已居市值高位的新造车企而言,资本预期是否已产生泡沫,后续子弹还能飞多远?

“这些企业容易吸引市场资金进入,基本是对未来预期的看好,所以市场愿意给它偏高的估值;但是,当太多资金进入,估值严重上升时,预计这些新能源汽车独角兽的价格会出现回调,估值不会一直往上。”11月4日,川财证券海外研究部研究员王一棠在接受时代财经采访时称。

特斯拉、蔚来等撑起全球逾3成车企市值

事实上,今年年初,特斯拉和蔚来合计市值仅有800亿美元。而经过今年前10个月的飙涨,特斯拉和国内三家新造车企已撑起全球上市车企逾3成的市值。

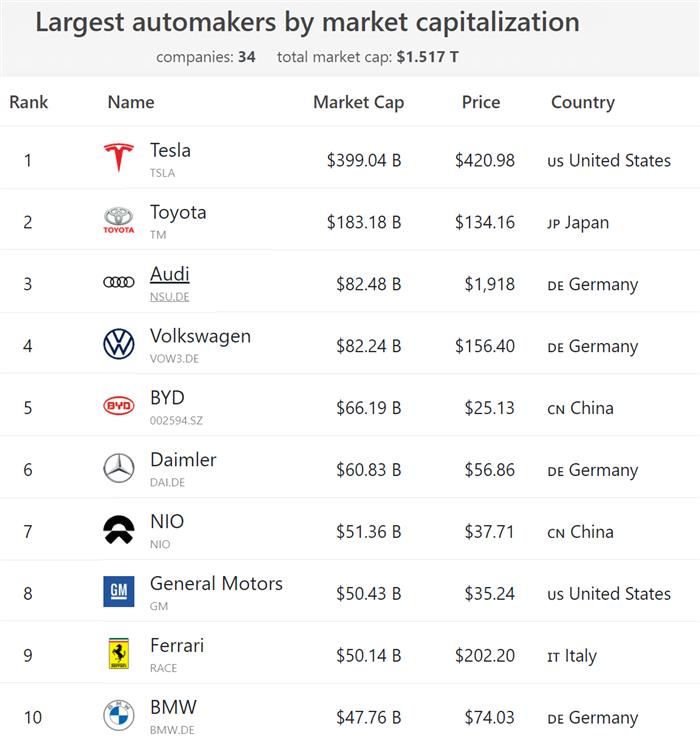

据全球上市公司市值排行网站companiesmarketcap的数据,截至11月4日,其统计的全球34家上市车企合计市值高达1.5万亿美元。其中,以特斯拉,以及蔚来、理想、小鹏为代表的国内造车新势力,市值合计高达近5000亿美元,占比32%。

图片来源:市值排行网站companiesmarketcap截图

从全球来看,截至11月4日,特斯拉以3990亿美元高居全球上市车企市值首位,相当于2个丰田汽车。今年6月,特斯拉首度超越丰田成为全球市值最高的汽车企业,目前其市值已经甩出第二名丰田汽车2158.6亿美元。

近一年来,特斯拉市值涨幅达43.55%,在全球上市公司市值排行榜中由年初的144位上升至第13位。

而在国内,2018年,成立4年、仅交付2200台车的蔚来便已登陆纽交所,成为国内新造车第一股”。上市之初,蔚来市值不足70亿美元,如今却凭借超500亿美元的市值打败宝马、通用,相当于1.7个福特,近一年市值涨幅高达58.5%。

宝马的市值从2009年的236.7亿美元一度涨至2015年的732.8亿美元,不过,近5年来,其市值却接连跌破700亿、600亿和500亿美元关口,目前仅有477.6亿美元。仅今年以来,宝马市值每天蒸发高达552万美元。

而近10年来,通用汽车的市值一直在500亿美元关口前后徘徊,仅在2013年短暂突破过600亿美元关口,目前市值为504.3亿美元,今年以来,其市值每天蒸发约26万美元。

而蔚来则在上市以后成为名副其实的“后起之秀”。

2019年,蔚来市值仅有42.7亿美元,远低于宝马的市值,但今年下半年以来,蔚来市值高飞猛进,接连突破100亿、200亿、300亿、400亿、500亿美元关口,仅用了不到半年的时间,就突破了宝马十年的市值积累,相当于今年以来,蔚来市值平均每天增长1.5亿美元。

2019年,蔚来创始人、董事长、CEO李斌被戏称为“最惨的人”,不仅遭遇了CFO谢东萤等众多高管离职,甚至在最困难的时候,连股东高瓴资本也进行了清仓。但今年以来蔚来引入了70亿元战投、增发募资超过20亿美元,其逆风翻盘使李斌一举变成2020年“最飘的人”,按13.8%的持股比例计算,其身家高达70.88亿美元。

今年以来,以理想、小鹏为代表的造车新势力迎来资本盛宴,二者分别以212亿美元和197亿美元的市值挤进全球上市车企市值排行榜的前20名。蔚来、理想、小鹏相继赴美上市,而威马在官宣高达100亿元融资后也有意登陆科创板,合众新能源旗下的哪吒汽车也启动C轮融资,并计划在明年赴科创板IPO。

估值暴涨背后的逻辑

实际上,追溯起市值轨迹,无论是特斯拉还是蔚来汽车等新造车企,都有自己的上涨阶段和逻辑。

以特斯拉为例,特斯拉本轮上涨周期实际源于2019年底,并可划分成两个阶段,2019年10月至2020年2月期间,其涨幅超200%。这一阶段,特斯拉业绩开始实现转正,其中2019年Q3净利为1.43亿美元,而Model 3产销也在持续放量。

由此可见,此轮上涨可归因于销量持续上行,同时实现连续季度盈利,导致市场对特斯拉成长性、盈利前景预期强化。

而第二阶段主要是2020年3月至今,期间涨幅超400%。这一阶段上涨背景或在于,年初大众ID3遭遇较大的软件漏洞问题,让市场意识到特斯拉自动驾驶技术优势仍在扩大,长期看,特斯拉将通过软件收入获取绝大部分行业利润,这一趋势可与科技巨头苹果类比,其估值似乎也开始向科技股切换。

据悉,特斯拉的软件收入由3块业务产生,分别是车联网功能、在线系统升级(OTA)和全自动驾驶(FSD)。公开资料显示,特斯拉的汽车制造业务净利润常年只有2%,软件显然会是未来规模效应之下的主要收入来源。

特斯拉 图片来源:时代财经摄

“由于估值体系的切换,今年特斯拉市销率大幅拔高,基本参照奈飞、苹果等科技股估值。”有证券分析师对时代财经分析道,在毛利率本已显著超过传统车企上,未来软件服务大概率会帮助它实现和苹果、奈飞类似生意模式、盈利能力。“大家可能只看到Model 3不断降价,但却忽视特斯拉的目的,即为用户节省出购买全自动驾驶(FSD)的钱,培养用户更多使用自动驾驶功能,最终做大软件业务利润。”

目前,特斯拉汽车业务毛利率已显著高于传统车企。从财报上看,特斯拉今年Q3毛利率为23.5%,同比提升4.6个百分点。而公开数据显示,2019年奥迪、奔驰和宝马毛利率分别为14.5%、16.9%和17.3%,被外界称为最赚钱车企的丰田汽车,近年来平均在18.1%左右。

而蔚来汽车今年以来股价大涨的逻辑,同样亦有迹可循。

一方面今年4月底蔚来获合肥政府70亿元融资,从财务上看暂时化解其资金压力,随后发布Q2财报时,转正的毛利率、现金流显示出蔚来基本面在不断改善,进入第三季度,不断攀升的交付量亦在证明其在特斯拉国产后的竞争中具备长期潜力,这种认知扭转市场对蔚来竞争力的认可,并逐渐演绎价值回归。

再加上特斯拉“点燃”行业热情,顶起新能源板块估值天花板,也间接给予蔚来乐观的估值溢价。

子弹还能飞多远?

“新能源是能看五年成长的行业,所以估值会比较高。”11月4日,华西证券策略分析师万科麟对时代财经表示,再加上现在新造车企的估值体系切换,与苹果等科技股对标,先炒预期,只要新能源汽车行业一直成长,估值仍有望持续,想象空间也就大。

日前发布的《新能源汽车产业发展规划(2021—2035年)》提出,到2025年新能源汽车新车销售占比要达到车辆总销售的20%左右。而据中汽协数据显示,今年前三季度,新能源汽车整体销量只有73.4万辆,占整体汽车销量(1711.6万辆)的比例仅4.3%,未来前景巨大。

事实上,资本对于新能源汽车的投资热情在经纬创投的研究报告中可见端倪。在其此前发布的《大变革前夜:我们为什么坚定布局电动车?》中曾指出其中逻辑:我们看好电动车领域,这是一个极为广阔的市场,也是一个不可能被一家公司所垄断的市场。电动车对比传统燃油车,不仅仅是能源革命那么简单,更像是苹果对比诺基亚、智能手机对比功能机,是一个颠覆性的机会……

2014年,特斯拉首批Model S在国内市场交付,掀起了国内的“造车潮”;经过数年的优胜劣汰,国内造车新势力的竞争格局也日渐明朗。

今年前10个月的累计销量数据显示,蔚来以3.14万辆的交付量继续领跑,增速同比翻倍;去年才实现交付的理想冲至第二位,共交付新车2.19万辆;小鹏汽车则以超60%的同比销量增速位居第三位,交付量达1.71万辆。

宝马汽车 图片来源:车企官网

不过,在老牌汽车制造业巨头面前,这个数据依然微小。以被蔚来反超的宝马而言,仅第三季度,宝马(含MINI)就在中国市场售出新车超23万辆,同比增长31.1%。放眼全球,表现依然强劲,第三季度宝马集团(含BMW、MINI、劳斯莱斯)在全球市场售出新车67.57万辆。

从销量看,新造车企并未展现出颠覆,而在技术上,似乎亦并未构建起具长远竞争优势的护城河。与此同时,纵观汽车行业跌宕百年,并未有哪家企业能凭技术优势垄断绝对的市场份额,更何况如今想象空间仍巨大的新能源领域。

而事实上,汽车行业始终以制造业为本质。在传统车企巨头正积极转身,拥抱电气化时代的当下,新势力能否在未来资金、品牌溢价、技术等综合实力较量中,由资本市场的颠覆,转移至实体经济的颠覆,还需要让子弹再飞一下。

“现阶段新旧势力的市值颠覆一方面是因为资本市场看好能源类新经济企业的发展,给新经济独角兽给予了未来发展更高的预期。”在王一棠接受时代财经采访时表示,但另一方面,现阶段确实已经有了一定的泡沫,目前新能源车还处于发展阶段,短期内无法取代传统汽车,尤其有的业绩现阶段还处于亏损状态。

Copyright © 2019 武汉速度广告传播有限公司 .All Rights Reserved. 鄂ICP备19023762号-1

技术支持:nakeu